近日,央行公布了二月份的金融数据,受环比高基数效应影响,中国关键金融数据增量在二月份全线放缓。

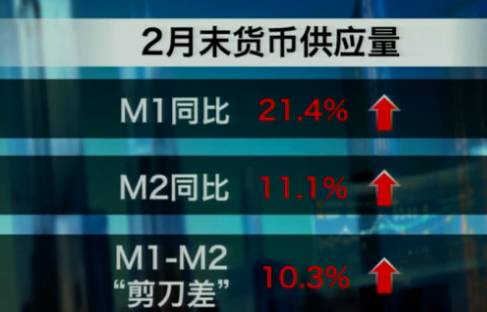

M2货币供应量同比增长11.1%,低于1月份的11.3%,M1同比增长了21.4%,M0同比增长了3.3%,M1和M2的剪刀差从1月份的3.2% 猛扩至二月份的10.3%,终结了此前连续7个月收窄的局面。

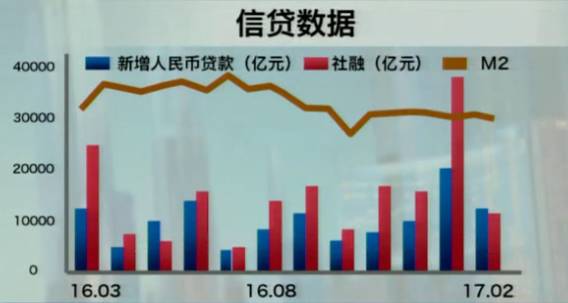

中国2月份新增人民币贷款1.17万亿元人民币,也比1月份的2.03万亿几乎是腰斩,但是仍然超过市场预期的9500亿,与去年12月份的水平相当。2月份社会融资规模增量1.15万亿元人民币,低于预期,只有1月3.74万亿历史峰值的三分之一。其中常常被视为影子银行的非标融资增量规模也大幅收窄,为贴现承兑汇票甚至出现了减少,业内人士表示今年监管层已多次强调要防控包括表外业务风险在内的金融风险,1月份这种表内融资转表外融资的趋势不会再持续。

就此问题,复旦大学经济学院院长、中国经济研究中心主任张军教授做客第一财经,发表了自己的看法

张军教授:2月份的数字当然会有很多因素可以来影响它,比如我们现在看到的M2增速大幅度放缓,再加上社会融资规模实际上是锐减,只有1月份的三分之一,在我看来这在很大程度上还是监管层的政策导致的。尽管我们说有季节的因素,有春节的因素,总体上我觉得是监管层目前还是把控制金融风险放在了首位。中国金融风险的主要来源,我想还是在过去几年我们发展比较快的所谓银行表外业务,还有一些影子银行的发展都比较快。这个是两面性,它既有促进中国金融市场利率市场化的正面影响,但是如果发展过快而监管跟不上的话,这里面就存在大量的风险不对称的问题,隐藏风险的问题。使得我们把这个盖子打开之后发现完全不是我们想象的。所以,从这个意义上讲,央行实际上已经开始对表外业务和影子银行开始进行管控,这个我觉得是导致我们看到2月份数字突然出现这样大幅度放缓和规模锐减的一个主要原因。货币政策实际上现在要解决的一个重要的结构性问题实际上是把更多的信贷去支持实体经济的发展。要支持实体经济的发展实际上要管控表外业务,要管控我们的影子银行。因为表外业务和影子银行主要流向的是资管,流向的是财务管理,是以虚拟经济为主,虽然它有一部分需要兜很多圈子才能进入实体经济,但总体上它不是那么的直接,特别是相对直接融资市场来讲,它可能对实体经济的影响会比较弱。在这种情况之下,如果我们管住这一头,信贷的流向就可能更多地朝另一头去转移,所以我觉得通过这种方式逐步来矫正中国金融资源的错配问题或者说是资源配置的失误问题。

第一财经:大家在业界其实一直有一个辩论,大家说史上最难选择题就是稳汇率和保房价。他们认为这二者只能选其一,因为如果你要想保证人民币稳定就少发货币,少发货币,房地产那么大的池子,那么高的价格你又托不住,那现在似乎从刚才张教授的解读来看,稳货币控货币的特征更明显,那大家就担心,你把货币控制住了,那么房价的问题怎么办?

张军教授:现在我们看到从去年第四季度开始,房价已经开始平稳了,这个很大程度上是因为,中国房价的问题讲到底其实是一个杠杆的问题,只要在货币政策上对杠杆收紧的话,实际上房价上涨的压力就会缓解。在这种情况下,我觉得会有更多的余地来考虑怎么样来稳定货币,怎么样更好地让金融资源流向实体经济。